審査甘いファクタリングを知りたい

確実に100%審査に通るファクタリングはあるの?

確実にファクタリングを行いたい場合、審査の甘いファクタリング業者を知りたい人も多いと思います。

審査なしのファクタリングも、100%審査に通るファクタリングもありません。

でも大丈夫!審査が甘いファクタリング業者を選ぶことはできます。

審査なしや100%絶対に通るファクタリングはありませんが、審査が甘い・緩いファクタリング業者はあります。

個人事業主向けで提出書類が少なめのファクタリング業者は、比較的審査が甘い傾向にあります。

- 高い審査通過率を公開・公表している

- 審査の提出書類が少なめである

- 個人事業主やフリーランスでも利用可能

- オンラインで契約まで完結する

審査が甘いファクタリング業者は、利用者よりも売掛先の信用力を重視して審査を進めていきます。

資金繰りに困っている方は、審査の甘いファクタリング業者の利用がおすすめです。

本記事では、審査通過率を基に審査の甘いファクタリング業者を紹介します。

併せて、ファクタリングの審査基準やに審査に通過するためのコツも解説していますのでぜひ参考にしてみて下さい。

審査が甘いファクタリング業者一覧

- アクセルファクターは審査通過率93.3%!オンライン完結

- ベストファクターは必要書類が少ない

- ファストファクタリングは最低手数料が2%~と低い

- ZIST(ジスト)は経営アドバイザーが対応してくれる

- 事業資金エージェントは税金滞納でも対応可

- No.1は最短30分のスピード審査

- アクティブサポートは必要書類2つのみ

- PMGファクタリングは5,000万円以上の現金化もご相談可能

- 審査なし・100%絶対に審査に通るファクタリングは存在しない

- 審査が不安なら審査通過率が90%を超えているファクタリング業者がおすすめ

- ファストファクタリングは独自の審査方法で審査に期待できる

- 審査通過率を高めるコツは確実に売掛金が支払われる業者を選ぶこと

審査が甘い・緩いファクタリング業者8選!審査通過率で比較

審査なしのファクタリング業者はいませんが、審査が甘い・緩いファクタリング業者は存在します。

本記事で紹介するファクタリング業者は審査通過率が90%を超えているファクタリング業者ですので、審査に期待が持てる業者といえるでしょう。

個人事業主も利用できるファクタリングも紹介しています

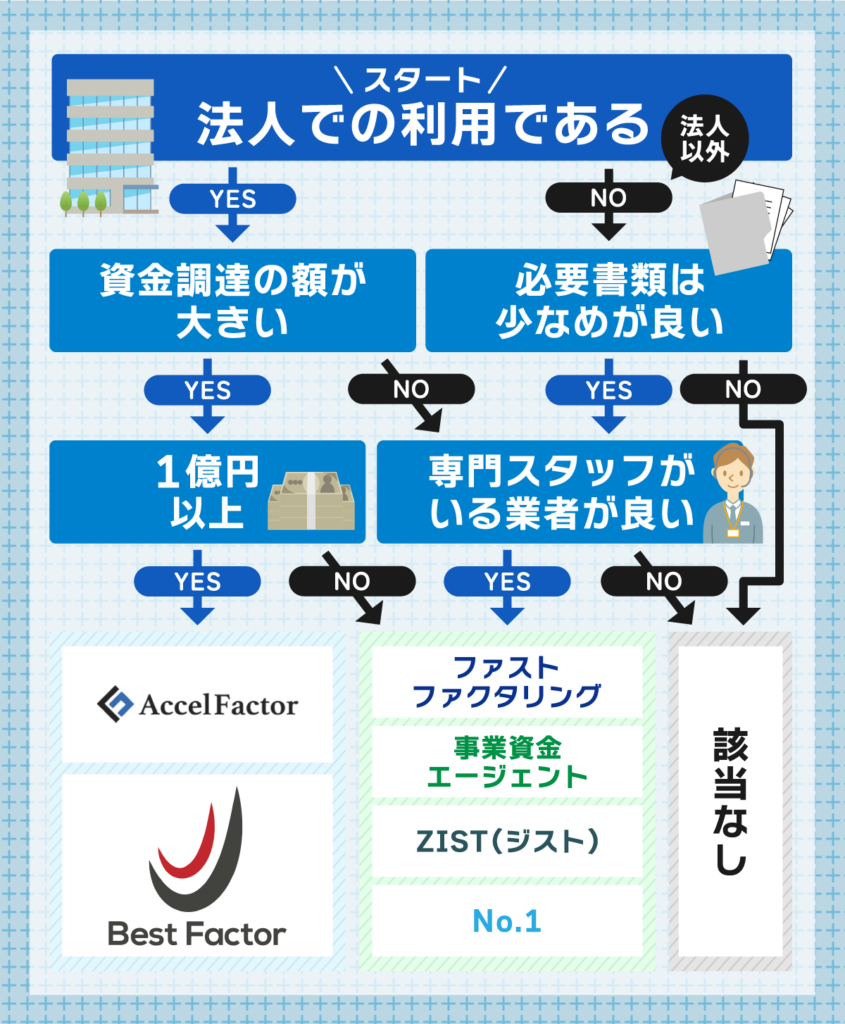

自身に合ったファクタリングを探すには、以下のポイントに注目して選ぶとよいでしょう。

- 審査における提出書類が少ない

- 契約から入金までオンラインで対応が可能

- 個人事業主やフリーランスでも利用できる

手続きがオンライン対応可能や審査における提出書類が少ないファクタリング業者は、煩わしい手続きなしでファクタリングを利用することが出来ますので検討してみて下さい。

| 審査通過率 | 特徴 | 提出書類 | 契約方法 | 個人事業主 フリーランス | 入金速度 | 手数料 | |

|---|---|---|---|---|---|---|---|

アクセルファクター 詳細はこちら | 93.3% | ①独自の審査方法で審査に期待 ②審査通過率が9割以上 ③契約はオンライン対応可 | 身分証明書 請求書 通帳のコピー | オンライン 来社 郵送 | 利用可能 | 最短2時間 | 2.0%〜 |

ベストファクター 詳細はこちら | 92.25% | ①審査に必要な書類が少ない ②来社せずに契約できる ②最短即日で資金調達可能 | 身分証明書 請求書 通帳のコピー | オンライン 電話 出張訪問 | 利用可能 | 最短当日 | 2%〜20% |

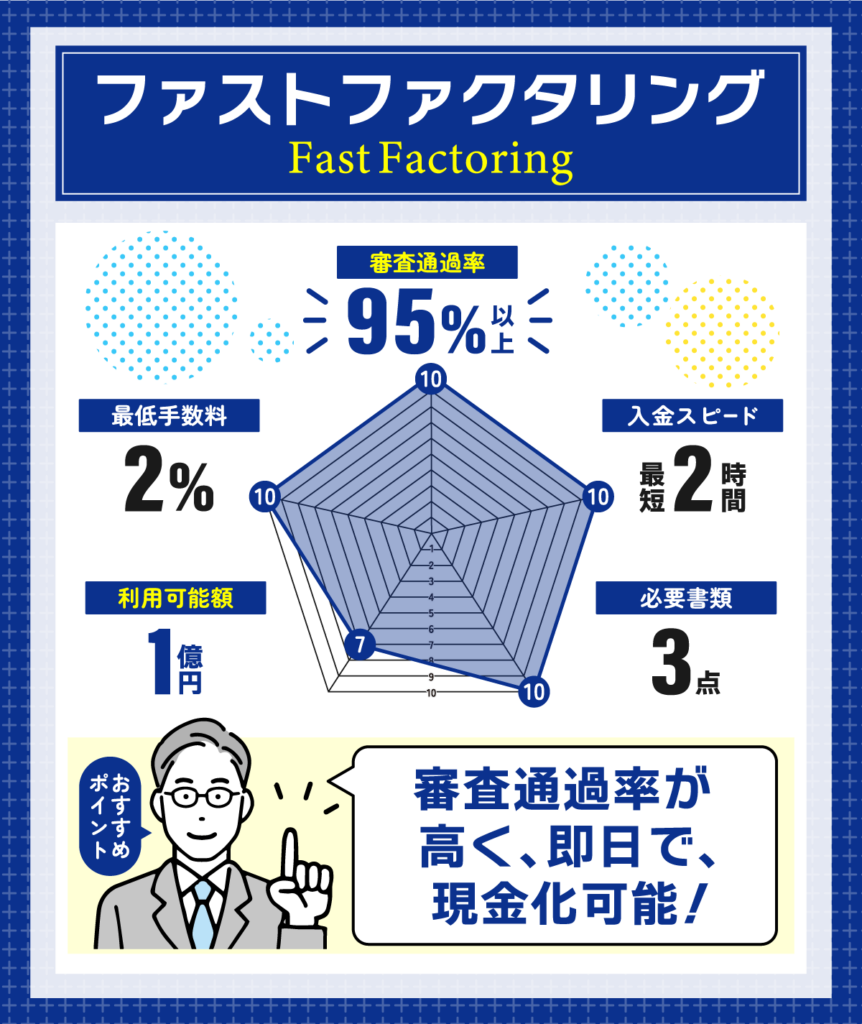

| ファスト ファクタリング 詳細はこちら | 95%以上 | 審査通過率が95%以上 | 直近の決算書 請求書 通帳のコピー | オンライン | 利用可能 | 最短2時間 | 2%〜 |

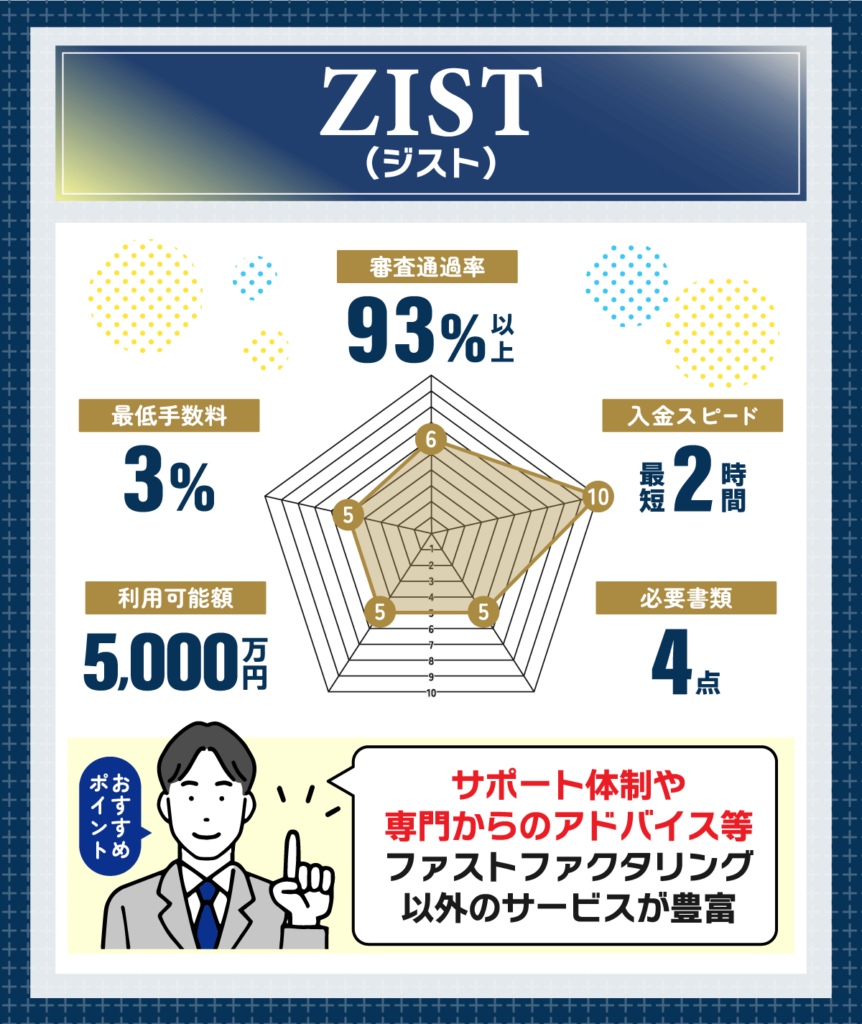

| ZIST(ジスト) 詳細はこちら | 93% | 企業経営アドバイザーが対応 | 通帳コピー 請求書 納品書 発注書 | オンライン 出張訪問 電話FAX | 利用可能 | 最短2時間 | 3%〜 |

| 事業資金 エージェント 詳細はこちら | 90%以上 | 赤字業績や税金滞納している 事業者でも利用可能 | 直近の決算書 請求書 通帳のコピー | オンライン | 利用可能 | 最短2時間 | 1.5%〜 |

| No.1 詳細はこちら | 90%以上 | 最短30分のスピード審査 | 直近の決算書 申告書 請求書 通帳のコピー | オンライン | 利用可能 | 最短30分 | 1%〜 |

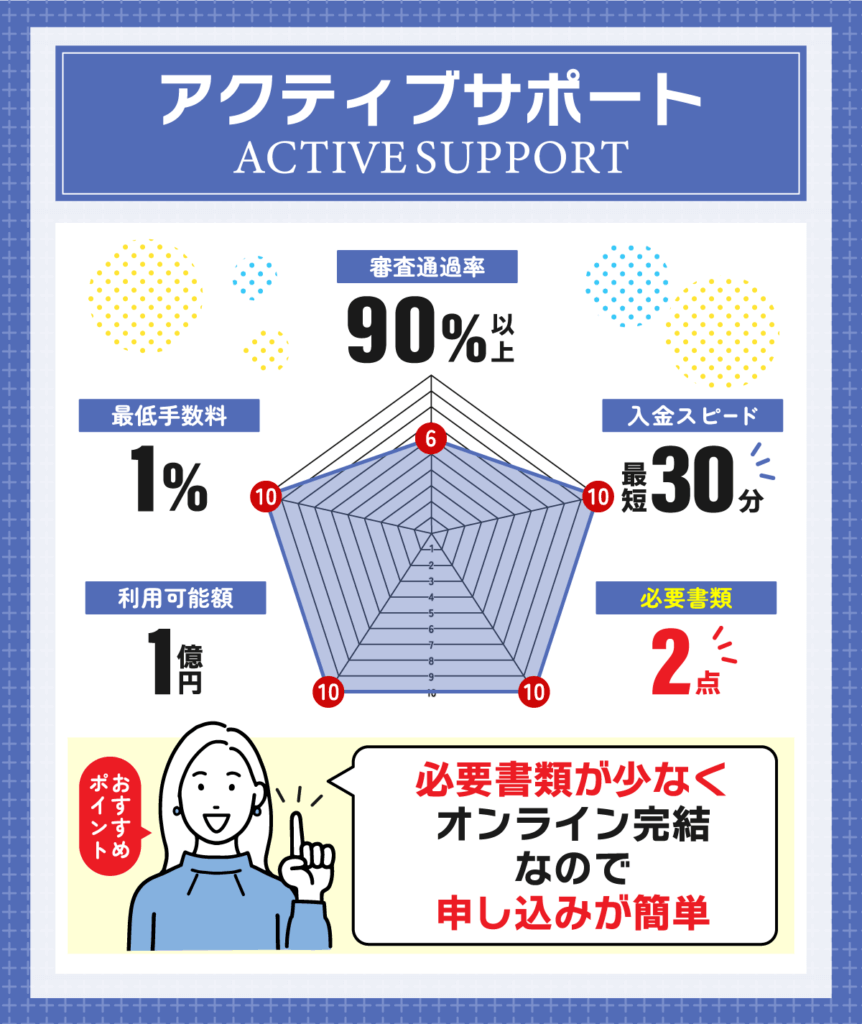

| アクティブサポート 詳細はこちら | 90%以上 | 2つの書類提出で審査が可能 | 請求書 通帳3ヶ月分 | オンライン 電話 訪問 | 利用可能 | 最短即日 | 2%〜14.8% |

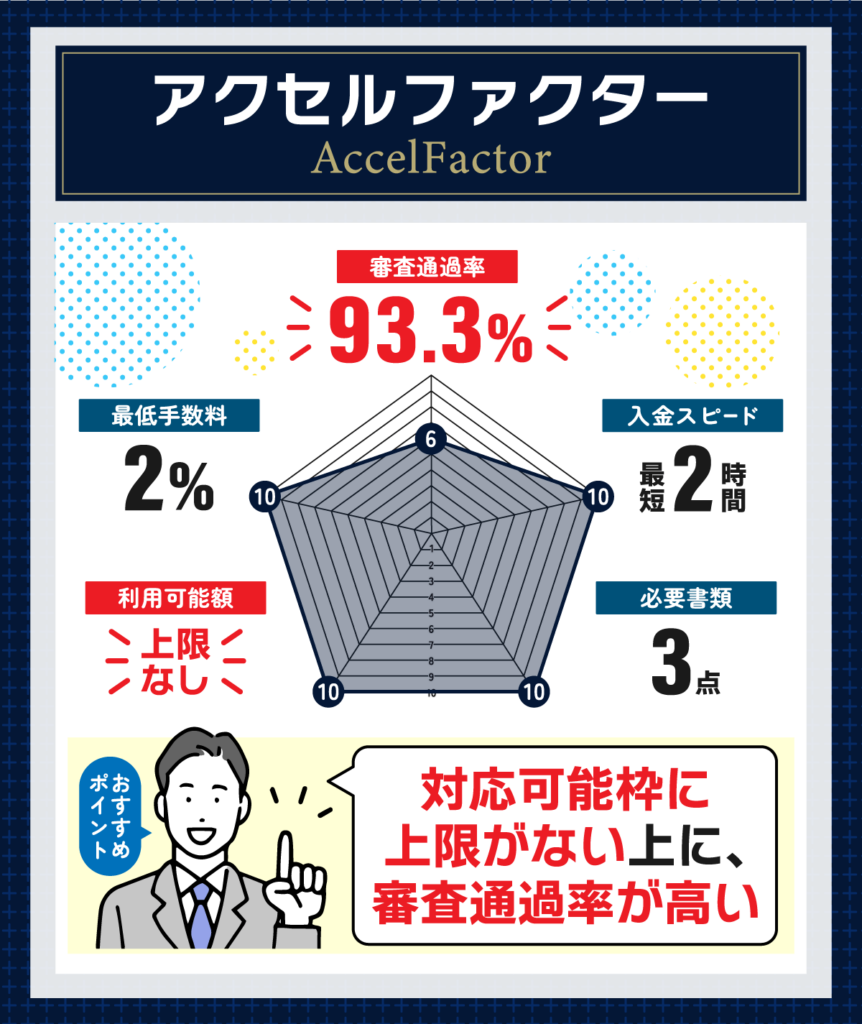

アクセルファクターは独自審査によって審査に期待が持てる

- 独自の審査方法を持っている

- 実績が高く信頼できる業者

- 審査通過率が93.3%

アクセルファクターは独自の審査方法・各業界に精通する専門のスタッフを持っているファクタリング業者です。

そのため他社とは異なる視点で企業の評価を行っており、審査に期待が持てるファクタリング業者です。

経営革新等支援機関を受けており、中小企業に対して専門性の高い支援を行っています。

経営革新等支援機関とは?

認定制度は、税務、金融及び企業財務に関する専門的知識や支援に係る実務経験が一定レベル以上の個人、法人、中小企業支援機関等を経営革新等支援機関として認定することにより、中小企業に対して専門性の高い支援を行うための体制を整備するものです。

引用:中小企業庁|経営革新等支援機関認定制度の概要

審査通過率が93.3%と非常に高く、多くの企業が資金調達に成功している点も注目すべきです。

| アクセルファクター | No.1 | アクティブサポート |

|---|---|---|

| 審査通過率93.3% | 審査通過率90%以上 | 審査通過率90%以上 |

審査~資金調達が最短2時間と対応がスピーディなので急いでお金を調達したい人におすすめです。

アクセルファクターの実績は以下の通りで信頼できる業者といえます。

| 年間相談件数 | 15000件 |

|---|---|

| 買取の申し込み | 約290億円 |

信頼性と実績を兼ね備えたファクタリング会社として安心して利用できるでしょう。

- 少額債権もファクタリング可能!

- 業界初の早期申込割引がある

- リーズナブルな手数料の設定

個人事業主利用可能!

ファクタリング審査流れ

- お申し込み~書類のご用意

- アクセルファクター公式HPより、まずはお申し込みください。

直ぐに弊社から必要書類をご案内させて頂きますので、ご確認及びご用意をお願い致します。

- アクセルファクター公式HPより、まずはお申し込みください。

- 審査・お打ち合せ

- 売掛債権の存在、入金時期、お取引先の経営状況等を総合し、判断させて頂きます。

書類のご提出はメール・FAX・郵送等でも行う事が可能です。

- 売掛債権の存在、入金時期、お取引先の経営状況等を総合し、判断させて頂きます。

- お振込み

- 書類の審査が完了しますと、ご入金のお手続きに入ります。

買い取らせて頂いた売掛債権の金銭をお客様の銀行口座へお振込みし、お取引は完了です。

- 書類の審査が完了しますと、ご入金のお手続きに入ります。

| 運営会社 | 株式会社アクセルファクター |

|---|---|

| 審査通過率 | 93.3%以上 |

| 入金スピード | 最短2時間 |

| 手数料 | 2.0%〜 |

| 利用可能額 | 上限なし |

| 対象事業者 | 個人・法人 |

| 契約方法 | 来社 オンライン 郵送 |

| 必要書類 | 身分証明書 請求書 通帳のコピー |

| 契約方式 | 2社間・3社間ファクタリング契約 |

ベストファクターは売掛金の買取が最大98%と有利な条件で資金調達できる

- 必要書類が少なく手続きが簡便

- 売掛金の買取が最大98%

- 最短即日で資金調達可能

ベストファクターは必要書類が3つのみのため、審査の準備の手間が掛からず簡単に申し込める店が大きな特徴です。

| ベストファクター | ZIST(ジスト) | No.1 |

|---|---|---|

| 身分証明書 請求書 通帳のコピー | 通帳コピー 請求書 納品書 発注書 | 直近の決算書 申告書 請求書 通帳のコピー |

申込はオンラインや電話、出張訪問に対応しているため手続きを迅速かつ手軽に行うことができます。

審査から資金調達できるまでの時間も早く、最短即日で資金化が可能です。

急な資金ニーズにも迅速に対応できますので、ビジネスの機会を逃さずに活かすことができます。

簡単な手続き、高い買取率、迅速な資金調達を求める企業にとって、非常に有益なファクタリング会社と言えるでしょう。

- 30秒でわかるファクタリング簡易診断がある

- 保証人や担保が必要なし

- 償還請求権なし

ファクタリング審査流れ

- ご相談・お問い合わせ

- お電話またはメールフォームよりお問い合わせください。

- スピード審査

- お客様の売掛金詳細を、専門のスタッフがヒアリングを行いスピード審査いたします。

- 本審査・ご契約

- 必要書類をご提出頂き、本審査を行います。記者より請求書発行後、最短即日でお振込みいたします。

| 運営会社 | 株式会社アレシア |

|---|---|

| 審査通過率 | 92.25%以上 |

| 入金スピード | 最短2時間 |

| 手数料 | 2%〜 |

| 利用可能額 | 売掛金1社につき1億円 |

| 対象事業者 | 個人・法人 |

| 契約方法 | オンライン 電話 出張訪問 |

| 必要書類 | 身分証明書 請求書 通帳のコピー |

| 契約方式 | 2社間ファクタリング契約 |

ファストファクタリングはオンライン完結で簡便に資金調達可能

- 審査通過率が高くオンラインで完結する

- 最短2時間ほどで審査結果がわかる

- 個人事業主でも利用でき、柔軟な対応をしてくれる

ファストファクタリングはオンラインだけで完結し、簡単・便利に資金調達ができます。

申し込みはオンラインからでき、インターネットが使えれば全国どこからでも申し込みが可能です。

お申し込み後は、簡単なヒアリングと売掛先の企業の審査が行われ、最短2時間で審査結果がわかります。

| ファストファクタリング | アクティブサポート | ベストファクター |

| 入金まで最短2時間 | 入金まで最短即日 | 入金まで最短即日 |

契約が通れば、最短即日の資金調達も可能なので、急な資金需要にも迅速に対応可能です。

弊社のファクタリングは法人様、個人事業主様、事業形態や事業規模などを問わず売掛金さえ発生していればお申込みいただけます。

ファストファクタリング

ファストファクタリングは個人事業主でも利用できる柔軟な対応が特徴です。

これは、法人だけでなく、フリーランスや小規模事業者にとっても大きなメリットとなります。

こうした柔軟性によって様々な事業形態のニーズに応じたサポートが提供されており、利用者から高い評価を受けています。

迅速な資金調達を求める企業や個人事業主にとって、おすすめのファクタリング会社です。

- クイック査定で最短60秒で結果がわかる

- 将来債権ファクタリングも利用可能

- 財務コンサルタントのサポートあり

ファクタリング審査流れ

- お申込み

- お申し込みは(お申し込みフォーム)にてお申込みください。

- 簡単審査

- お申込み後、簡単なヒアリングと売掛先企業様の審査を行います。

審査結果によっては、ご面談が必要となる場合もございます。

予めご了承ください。

- お申込み後、簡単なヒアリングと売掛先企業様の審査を行います。

- 入金

- お見積りの内容にご承諾をいただけましたらご契約となります。

ご契約締結後、お客様の指定口座へお振込いたします。

お申込み→ご契約→資金化まで最短即日に オンラインで完結する事が可能です。

- お見積りの内容にご承諾をいただけましたらご契約となります。

| 運営会社 | 株式会社ミラージュ |

|---|---|

| 審査通過率 | 95%以上 |

| 入金スピード | 最短2時間 |

| 手数料 | 2%〜 |

| 利用可能額 | 最大1億円 |

| 対象事業者 | 個人・法人 |

| 契約方法 | オンライン |

| 必要書類 | 直近の決算書 請求書 通帳のコピー |

| 契約方式 | 2社間・3社間ファクタリング契約 |

ZIST(ジスト)は専門的なアドバイザーとサポート体制の充実さでサービスが豊富

- サポート体制が充実している

- 専門の認定資格者である企業経営アドバイザーが対応

- 審査時間がスピーディー

ZIST(ジスト)はサポート体制が充実していて経営者の資金調達による悩みをいち早く解決してくれます。

利用者が安心してサービスを利用できるよう、専門の認定資格者である「企業経営アドバイザー」が対応します。

企業経営アドバイザーとは

(一社)日本金融人材育成協会により創設された資格。

幅広いビジネスパーソンを対象として、適切な事業性評価に基づいた経営支援を行うことができる人材として認定するもの。

このアドバイザーたちは豊富な経験と専門知識を持ち、利用者の個別のニーズに応じた最適な提案を行うため、企業の資金調達をよりスムーズに進めることができます。

手数料は3%〜15%と低く、審査時間も2時間とスピーディーです。

また、審査から資金調達できるまでの速さも即日対応してくれるので、急な資金が必要な経営者の悩みを解決してくれることでしょう。

サポート体制の充実度、専門的なアドバイザーの対応、そしてスピーディーな審査を求める企業におすすめです。

- 査定方法が豊富

- 日本全国対応可能

- 認定アドバイザーが多い

ファクタリング審査流れ

- ご相談・お申し込み▶︎審査

- お電話・メールフォームよりお申込みをいただけます。

メールフォームは24時間365日休まず受付いたしております。

※営業時間外のお申込みは翌営業日のご対応となります。

- お電話・メールフォームよりお申込みをいただけます。

- 最終確認

- 必要書類をそろえていただき、簡単なヒアリングと弊社担当者による最終確認を行います。

※ご来社、もしくは弊社スタッフがご訪問させていただきます。

- 必要書類をそろえていただき、簡単なヒアリングと弊社担当者による最終確認を行います。

- ご契約

- 最終確認後、契約時必要書類をそろえていただき、ご契約となります。

- お振込にて送金完了(当日に現金として活用可能です)

- 定期的な貴社様への訪問、リモート面談にて経営改善への立案のご相談。

| 運営会社 | 株式会社ZIST(ジスト) |

|---|---|

| 審査通過率 | 93%以上 |

| 入金スピード | 最短2時間 |

| 手数料 | 3%〜15% |

| 利用可能額 | 5,000万円 |

| 対象事業者 | 個人・法人 |

| 契約方法 | 出張訪問 電話 FAX オンライン |

| 必要書類 | 通帳コピー 請求書 納品書 発注書 |

| 契約方式 | 2社間・3社間ファクタリング契約 |

事業資金エージェントは専任のサポート体制で初めてでも安心

- 専任のサポート体制が整っている

- 赤字業績や税金を滞納していても利用できる

- 手数料1.5%と業界の中でも比較的低く設定されている

事業資金エージェントは初めての方でも安心して相談できるファクタリング業者です。

その理由として専任のサポート体制が整っていて、新規事業者や個人事業主の方でも受け入れてくれるからです。

資金調達できるまでの時間も早く、申込者の8割以上の人が2時間ほどで現金化が行われています。

最短2時間でお振り込みが可能8割以上の方が2時間で

引用:事業資金エージェント公式|満足度の高いサービスを提供いたします

お振込完了の実績!

事業資金エージェントは赤字業績や税金を滞納している事業者でも利用することができます。

そのため、銀行からの融資を受けられない状況でも申込ことができます。

さらに、手数料は1.5%〜と業界の中でも比較的低くなっており、申し込みはオンライン完結することが出来るのも魅力です。

事業資金エージェントは、利用しやすいファクタリング業者といえるでしょう。

- 業界最安水準の手数料

- 8割以上の方が2時間でお振込完了

- 10万円から利用可能

ファクタリング審査流れ

- お申し込み(ご相談・お問い合わせ)

- お問い合わせフォーム、またはLINEからお申込みいただきます。

- オンライン審査

- ご提供いただいた書類をもとに、審査させていただきます。

※所要時間30分程度

- ご提供いただいた書類をもとに、審査させていただきます。

- 最終確認

- 審査完了後、買い取り条件をご提示させていただきます。

- 実行

- ご契約完了後、ご指定の口座にお振込み致します。

| 運営会社 | アネックス株式会社 |

|---|---|

| 審査通過率 | 90%以上 |

| 入金スピード | 最短2時間 |

| 手数料 | 2%〜 |

| 利用可能額 | 最大2億円 |

| 対象事業者 | 個人・法人 |

| 契約方法 | オンライン完結 |

| 必要書類 | ・直近の決算書 ・請求書 ・通帳のコピー |

| 契約方式 | 2社間・3社間ファクタリング契約 |

NO.1は最短30分で資金調達できてスピーディー

- 審査のスピードが早い

- 専門職の窓口を設定している

NO.1はファクタリング業者の中でも審査のスピードが早く最短30分で資金化が可能です。

審査通過率も高く、2024年1月現在の通過率は90%を超えており、審査の心配が少ないです。

NO.1の買取手数料は1%〜15%と低くなっています。

またNO.1では、建設業やフリーランス、個人事業主の方に向けての専門窓口を設置しているのが特徴です。

様々な職種の人に対応しており、資金繰りなどで悩んでいる方の強い味方になってくれます。

申し込み方法は、オンラインのみとなっており、全国どこからでも受付が可能です。

- 診療報酬ファクタリング等幅が広い

- 入金スピードが早い

ファクタリング審査流れ

- ご相談・お申し込み→審査

- お電話・メール・FAXにてお申し込みいただけます。ファクタリング対象債権の詳細をお伺いし、取引先企業様の審査を行わせていただきます。

- 最終確認

- 必要書類をそろえていただき、簡単なヒアリングと弊社担当者による最終確認を行います。

- ご契約

- 最終確認後、契約時必要書類をそろえていただき、ご契約となります。

- 資金化実行

- ご契約完了後、迅速に貴社ご指定の口座へお振込致します。

| 運営会社 | 株式会社NO.1 |

|---|---|

| 審査通過率 | 90%以上 |

| 入金スピード | 最短30分 |

| 手数料 | 1%〜 |

| 利用可能額 | 5,000万円 |

| 対象事業者 | 個人・法人 |

| 契約方法 | オンライン |

| 必要書類 | ・直近の決算書・申告書 ・請求書 ・通帳のコピー |

| 契約方式 | 2社間・3社間ファクタリング契約 |

アクティブサポートは審査に必要な提出書類が2点だけで手続きが簡単

- 少ない書類で審査が可能

- 最短30分で現金化できる

- 手厚いサポート体制

アクティブサポートは審査に必要な書類が以下の2点だけのファクタリング業者です。

- 買取査定の請求書

- 3ヶ月分の通帳コピー

さらに、審査から資金調達までの時間も短く、最短で30分で現金化できます。

急いで現金がほしいという方や起業して間もない方などにも手厚いサポート体制があるので、安心して利用できます。

ただし、契約方法はオンラインからの申し込みは受けつけていないので注意してください。

- 審査時間が早い

- 事務手数料不要

ファクタリング審査流れ

- お申込み

- 弊社の入力フォームより、お申し込みをいただきます。

サポート窓口より【初期審査入力フォーム】が届きますので 入力いただきます。

- 弊社の入力フォームより、お申し込みをいただきます。

- お見積り

- 添付書類をもとに審査を行います。

お買取りが可能となった場合弊社よりお見積りをご提示致します。

- 添付書類をもとに審査を行います。

- ご契約

- お見積り内容に問題がない場合、契約締結となります。

契約締結後、ご指定の口座に買取金額をお振込みいたします。

- お見積り内容に問題がない場合、契約締結となります。

| 運営会社 | 株式会社アクティブサポート |

|---|---|

| 審査通過率 | 90%以上 |

| 入金スピード | 最短30分 |

| 手数料 | 1%〜 |

| 利用可能額 | 最大1億円 |

| 対象事業者 | 個人・法人 |

| 契約方法 | オンライン |

| 必要書類 | ・買取対象請求書 ・通帳3ヶ月分 |

| 契約方式 | 2社間・3社間ファクタリング契約 |

PMGファクタリングは5,000万円以上の現金化もご相談可能

- 高額のファクタリングにも対応

- 透明性の高い資金源を確保

- 資金調達だけではなく根本解決に向けたアドバイス

PMGファクタリングはかなり高額なファクタリングの現金化にも対応することができます。

最大2億円までの事業金をサポート可能なので、利用可能額が少なくて利用できないことはほぼないでしょう。

また透明性の高い資金源確保のため、多彩な実機を持つJSKパートナーズ株式会社と連携し、ファンドに取り組んでいます。

JSKファンドとは

引用:PMGファクタリング公式サイト|投資家の皆様へ

「ファンド」とは、複数の投資家から集めた資金を投資し、その利益を投資家へと分配する仕組みです。JSKパートナーズ株式会社は、平成17年に「企業と経営者の支援」を目的として設立され、企業支援と投資家利益が両立する関係実現に努めてきました。「ファンド」には、投資信託などの「公的ファンド」と私募債などの「私的ファンド」があり、JSKファンドは、私的ファンドにあたります。

現在進行形でファンドの運用実績は更新されており、資金源に不安を抱く必要はありません。

ファクタリングだけでなく様々な事業領域を持つPMGファクタリングは、資金調達にとどまらず、財務支援、本業支援まで手掛けることができます。

- 売掛金早期資金化

- 金融機関対策

- 財務コンサルティング

- 各種資金調達支援

- 助成金・給付金紹介

- 税金・社会保険料などの猶予アドバイス など

- 利用可能額が多い

- ファクタリング以外にも相談できる

ファクタリング審査流れ

- お申込み(1分)

- お問い合わせフォームより、お客様情報の登録を行います。

- 審査&お見積りのご提示(最短20分)

- 必要書類をもとに審査を行います。

審査が完了すると買取額及び手数料が提示されます。

- 必要書類をもとに審査を行います。

- ご契約&送金(最短2時間)

- お見積り内容に問題がなければご契約となります。

契約締結後お振込み完了となります。

- お見積り内容に問題がなければご契約となります。

| 運営会社 | ピーエムジー株式会社 |

|---|---|

| 審査通過率 | 非公開 |

| 入金スピード | 最短2時間 |

| 手数料 | 3~20% |

| 利用可能額 | 2億円まで |

| 対象事業者 | 個人・法人 |

| 契約方法 | オンライン・店舗 |

| 必要書類 | ・商業登記簿謄本 ・身分証明書 ・決算書または確定申告書 ・印鑑証明書 ・取引銀行口座の通帳 ・請求書、発注書、納品書、個別契約書など ・売掛先との基本契約書 ・税金、社会保険などの書類 |

| 契約方式 | 2社間・3社間ファクタリング契約 |

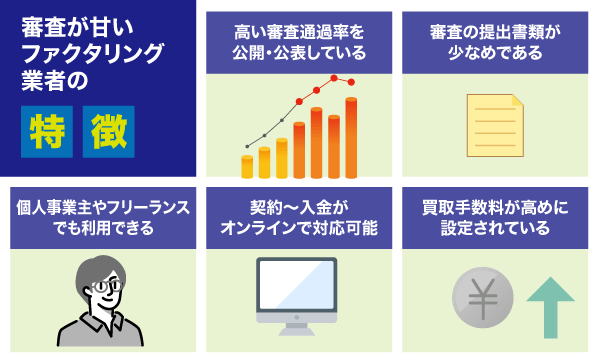

審査が甘いファクタリング業者の特徴!個人事業主が利用できるところが狙い目

審査通過率が高く、審査が甘い・緩いファクタリング業者の特徴は次の通りです。

- 高い審査通過率を公開・公表している

- ファクタリング審査の提出書類が少なめである

- 個人事業主やフリーランスでもファクタリングを利用できる

- 契約から入金までオンラインでファクタリングが完結する

- 買取手数料が高めに設定されている

審査が甘いファクタリング業者を利用するメリットは、資金調達のスピードや手続きの簡便さにあります。

その一方で、利用する際には高い手数料やリスクも考慮する必要があります。

- 最短即日で入金される

- 必要書類が少ない

- オンライン完結

一般的なファクタリング業者の審査通過率は70%前後ですが、90%以上の通過率を示す業者も多く存在します。

ファクタリング業者を選び際には注意して選ぶことが重要です。

ここからは、審査が甘いと言われるファクタリング業者の特徴を5つあげて解説していきます。

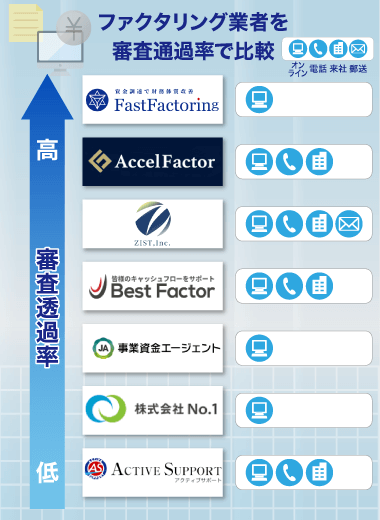

高い審査通過率を公開・公表している

審査が甘い・緩いファクタリング業者の特徴として、自社のホームページなどで審査通過率を公表している業者は審査が甘いと言えます。

先にご紹介したおすすめのファクタリング業者にも、ホームページ内で審査通過率を公表しており、90%超えの業者が多くあります。

| アクセルファクター | 93.3% |

|---|---|

| ベストファクター | 92.25% |

| ファストファクタリング | 95%以上 |

| ZIST(ジスト) | 93% |

| 事業資金エージェント | 90%以上 |

| No.1 | 90%以上 |

| アクティブサポート | 90%以上 |

しかし、審査通過率の数字だけに囚われてはいけません。

手数料や買取までの日数等、業者によって違いがありますので、自分に合ったファクタリング業者を探すことが大切です。

ファクタリング審査の提出書類が少なめである

審査が甘い・緩いファクタリング業者の特徴の2つ目は審査の提出書類が少ない点です。

一般的にファクタリング業者の審査では、以下の書類の提出が求められます。

- 査定する請求書や納品書

- 通帳コピー

- 1〜3年分の決算書

- 身分証明書

- 登記簿謄本

- 取引先との契約書

上記の全てを必ず提出するわけではありませんが、一般的には用意する書類が多いのが特徴です。

審査が甘いファクタリング業者は提出書類が少なく、査定する請求書と数ヶ月の通帳コピーだけで審査が行える業者もあります。

| 一般的な ファクタリング業者 | たくさんの提出書類をもとに厳重な審査が行われる |

|---|---|

| 審査が甘い ファクタリング業者 | 提出書類が少なく、審査のチェックポイントが少ない |

審査が甘いファクタリング業者は、審査のチェック項目が少ないので利用しやすいといえるでしょう。

個人事業主やフリーランスでもファクタリングを利用できる

審査が甘い・緩いファクタリング業者の特徴として、個人事業主やフリーランスでも利用できる点が挙げられます。

審査の厳しいファクタリング業者では、法人しか対応していないところも多くあります。

なぜ個人事業主はファクタリングが受けられないのか?

個人事業主は法人と比較して事業規模が小さく、信用度が低いためです。

また、契約時に二重譲渡を防止するための「債権譲渡登記」を求められる場合がありますが、個人事業主は譲渡人に該当しないことも理由です。

審査における信頼度は重要度が高く、ファクタリング業者側も慎重に審査を行っているようです。

反対に審査が甘いファクタリング業者では、少額ではあるものの積極的に個人事業主やフリーランスでも対応している業者があります。

\フリーランスでも利用可能のファクタリング/

| おすすめポイント | 審査通過率 | 提出書類 | |

|---|---|---|---|

アクセルファクター 詳細はこちら | ①早期申込割引 ②少額債権でも利用可能 | 93.3% | 身分証明書 請求書 通帳のコピー |

ベストファクター 詳細はこちら | ①業界最低手数料2%~ ②柔軟な審査 | 92.25% | 身分証明書 請求書 通帳のコピー |

契約から入金までオンラインでファクタリングが完結する

審査が甘い・緩いファクタリング業者では手続きがオンラインですべて完結させることが出来るのが特徴です。

ファクタリングの契約をする際は、以下の申し込み方法があります。

| オンライン | いちばんおすすめ! いつでもどこでも申し込める |

|---|---|

| 来店契約 | 実際に話すことで不安感をなくすことができる 時間を割いて事務所を訪れる必要がある |

| 訪問契約 | こちらから出向かずに直接やり取りできる 予約から実際に訪問するまで時間がかかる場合がある |

| 電話 | 来店しなくても自宅で話しながら契約まで行うことができる 会話のみなので不安感は残る |

| FAX | 時間も場所も関係ないが会話もないため知識がある方向け |

多くのファクタリング業者では、対面式での契約を設けているところが多くあり、その中でも店頭に足を運んで契約するのが基本です。

しかし、最近では、オンラインや非対面式での契約を結ぶことができるファクタリング業者も多くなってきました。

オンラインにすることで対面での確認作業などが省略され、その分審査が甘い傾向にあります。

中でも審査が甘いファクタリング業者では、オンライン完結で簡単に利用できる業者が多いことが特徴として挙げられます。

買取手数料が高めに設定されている

審査が甘い・緩いファクタリング業者の特徴5つ目は、買取手数料が高めに設定されている点です。

ファクタリングの手数料は、ファクタリング業者にとっては利益の部分になります。

ファクタリング手数料は売却する売掛金に対してかかる負担金のことで一回ごとに負担します。

審査が甘いファクタリング業者は、何か問題が起きた時にリスクが伴うため、ある程度の回収を見込めるよう手数料を高く設定しているところも多いのです。

回収リスクもファクタリング業者が背負うことになるため、その分金利は高くなりがちです。

その分、審査を厳しくして対応している傾向が強くなるので、審査をできるだけ甘くしたいならおすすめできません。

各ファクタリング業者によって手数料の変動も違いがあるので、申し込む際は買取手数料の割合範囲を比較しながらあらかじめ見極めておくことも大切です。

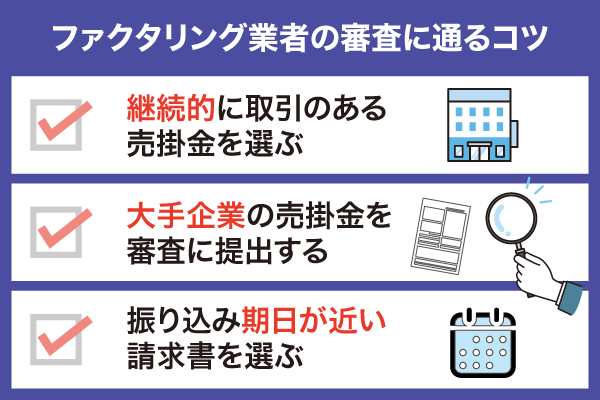

ファクタリングの審査に通過するコツ3選!確実に売掛金が支払われる業者を選ぼう

ここからは、ファクタリング業者の審査に通るコツをご紹介します。

審査の甘い・緩いファクタリング業者だから、何でも通るわけではありません。

ファクタリング業者では審査が必ずあります。

審査に通らなければ資金を調達することはできません。

ファクタリングの審査に通るためには、以下のコツを抑えることが大切です。

- 継続的に取引のある売掛金を選ぶ

- 大手企業の売掛金を審査に提出する

- 振り込み期日が近い請求書を選ぶ

審査に通るコツについて確認しておくことで、ファクタリングの審査に通過できるように対策することができます。

ここから一つずつ詳しく解説していきます。

継続的に取引のある売掛金を選ぶ

ファクタリング業者の審査に通るためのポイントは、継続的に取引のある売掛債権を選ぶことです。

ファクタリングは、銀行の融資や消費者金融の審査とは違い、お金を貸すことが目的ではなく、「債権を買い取る」ことが目的です。

継続して取引していると証明できることで、債権リスクにも大きく影響してきます。

- 継続的な入金があることを通帳で示す

- 契約書などの書類を提出する

特に契約書があると、継続した業者と取引しているという証明があるので、ファクタリング業者も安心して債権を買い取ることができます。

大手企業の売掛金を審査に提出する

ファクタリング業者の審査に通るためには、大手企業の売掛金を審査に提出すると審査を甘くすることができます。

売掛先が信頼できる取引先かどうかで、審査結果が決まると言っても過言ではありません。

ファクタリングの業者が審査において最も重要視しているのは、利用者の経営状況ではなく売掛先の支払い能力です。

大手企業は、基盤が非常に堅固であり、長期収益の安定性を持っています。

先進企業や有名企業であれば、経営状況も公表されているため信頼力は世間的にもに証明されています。

審査に確実に通りたい場合は、経営状態が安定しているとわかりやすい大手企業と債権を提出しましょう。

振り込み期日が近い請求書を選ぶ

ファクタリング業者の審査に通るためには、振込期日が近い請求書を選ぶことです。

例えば、売掛金の払い込まれる期限が1ヶ月後の場合と3ヶ月後の場合とでは、債権回収時期に違いが出てきます。

ファクタリング業者は、債権期限が伸びるほどリスクを背負うこととなり、審査に不利になってしまうのです。

- 未回収リスクが軽減される

- 資金回収機関が短いことで取引が迅速に終了できる

ファクタリング業者は、売掛金が支払われる間をリスクと認識します。

資金を回収できない期間が長いと短いでは、リスクが大きく変わります。

期間が短いとリスクが減る理由

- その間で売掛先の経営状況が変わる可能性がある

- 長期間資金を失うことになる

上記のことから、支払期日が長い請求書だと未回収リスクが高くなり、審査に通りにくい状況になってしまいます。

ファクタリングの審査に通過するためのポイントは、できるだけ振込期日が近い売掛債権を提出することです。

2社間ファクタリングよりも3社間ファクタリングが通過しやすい

2社間ファクタリングと3社間ファクタリングの大きな違いは、売掛先の企業を介すか介さないかです。

| 2社間ファクタリング | 企業とファクタリング会社が直接取引を行う形式 |

|---|---|

| 3社間ファクタリング | 企業とファクタリング会社が直接取引を行う形式 |

3社間ファクタリングでは、売掛先企業にファクタリングを利用していることが通知されることから売掛金の回収リスクが減少します。

一方、2社間ファクタリングでは売掛先企業に通知せずに取引が行われるため、ファクタリング会社がリスクを負うことになります。

2社間ファクタリングの場合、売掛金の回収が確実かどうかを慎重に判断する必要があるため審査が厳しくなる傾向にあります。

確実に審査に通りたい場合は、3社間ファクタリングの利用を検討してください。

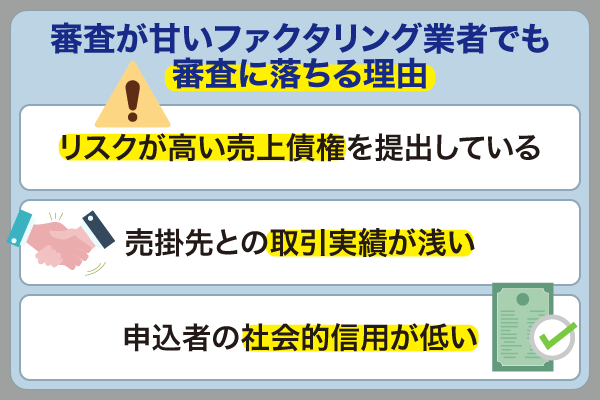

審査が甘いファクタリング業者でも審査に落ちる3つの理由

審査が甘いファクタリング業者が審査に落ちる可能性がある3つの理由は次の通りです。

- リスクが高い売掛債権を提出している

- 売掛先との取引実績が浅かったり継続した取引ができていない

- 申込者の社会的信用度が低い

審査が甘いファクタリング業者の審査に通るためにも落ちる理由を理解しておくことで、対策が取れるようになります。

ファクタリングの利用を検討する際には、これらのポイントを確認しておくと安心です。

以下で一つずつ取り上げて解説していきますので、ぜひ参考にしてください。

リスクが高い売上債権を提出している

審査が甘いファクタリング業者でも審査に落ちる理由として、リスクが高い売上債権を提出している可能性があります。

売掛先が赤字続きであったり、税金滞納など経営が上手くいっていないものがないか一度確認しておきましょう。

また売掛金が不良債権かどうかも重要です。

不良債権とは、借り手が返済できず回収困難な債権のことです。

業況や財務内容に問題があり、経営が破綻しているか、破綻する可能性がある債務者に対する債権を指します。

審査に提出した売掛金が不良債権の場合、回収の可能性も低くなることから、審査に通りにくくなります。

ファクタリングは、売掛先の経営状況を判断することで審査に通過するか否かの判断をしています。

ファクタリング業者側としては、経営状況が悪い売掛先が赤字続きや滞納があるのを危険を冒してまで受け入れようとはしないはずです。

そのため、ファクタリング業者は慎重な審査を行うのです。

売掛先との取引実績が浅かったり継続した取引ができていない

審査が甘い・緩いファクタリング業者でも審査に落ちる理由として、以下の2点が考えられます。

- 売掛先との取引実績が浅かった

- 継続的な取引ができていない

ファクタリング業者は、取引実績の豊富さや売掛先の信用力・取引の安定性を審査の指標として重視します。

売掛先ほどの重要度はないものの、利用者に問題がある場合、審査が通りません。

ここで言われる審査に影響がある点は、利用者に赤字経営や税金滞納があることではありません。

ファクタリングにおいて重視されるのは、売掛先企業の経営状況のため、利用者の経営状況が大きく影響されることはないので安心してください。

しかしファクタリングを初めて利用する場合は、通常よりも取引の長が重視されるので注意してください。

ファクタリングの審査に落ちてしまった場合、自分の提出した売掛先との取引期間は短くなかったか確認してください。

申込者の社会的信用が低いと審査に落とされる

審査の甘いファクタリング業者でも審査に落ちる理由の3つ目は、申込者自身の社会的信用度が低い場合です。

ファクタリングでは、売掛先の経営状況を特に重視していますが、申込者側の状況も審査の対象になります。

申込者の審査の対象事例は、犯罪歴があるかどうかなどです。

申込者側が税金を滞納していたり、債権超過をしていたとしてもあまり問題にはなりません。

また個人事業主は法人と違い、収入が不安定という判断をされ審査が厳しくなります。

売掛債権以外にもファクタリング業者の信用できるポイントとなる情報を用意しておくことで、審査が甘くなる可能性があります。

支払い期限が近い債権は支払いリスクが低いと判断されるため、審査がスムーズになります。

また、売上や取引実績が安定していることを証明するために、過去の入金履歴や取引明細書を用意しておくとよいでしょう。

上記のポイントを踏まえ、個人事業主でも利用できるファクタリング業者の複数社に金額を問い合わせてください。

審査が甘い分手数料が高くなる業者もあるので要注意してください

個人事業主でも利用できるおすすめのファクタリングは以下の通りです。

| おすすめ ポイント | 審査通過率 | 手数料 | 契約方式 | |

アクセルファクター 詳細はこちら | 早期申込で 手数料が割引に | 93.3% | 2.0%〜 | オンライン 来社 郵送 |

|---|---|---|---|---|

ベストファクター 詳細はこちら | 担保や 保証人不要 | 92.25% | 2.0%〜 | オンライン 電話 出張訪問 |

| ファスト ファクタリング 詳細はこちら | クイック査定 最短60秒 | 95%以上 | 2.0%〜 | オンライン |

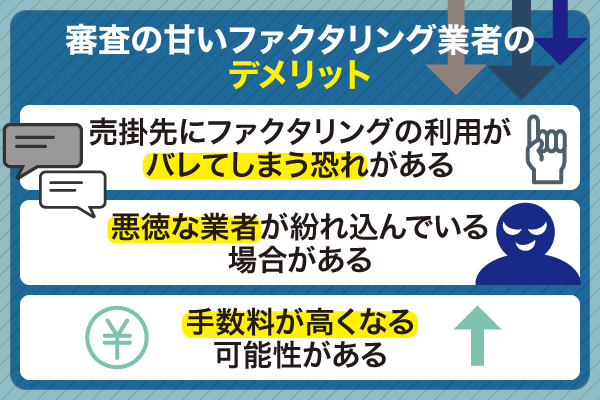

審査の甘いファクタリング業者のデメリットはファクタリングが取引先にバレる可能性があること

次に、審査の甘い・緩いファクタリング業者のデメリットをご紹介します。

審査の甘いファクタリング業者のデメリットは以下の3つです。

- 売掛先にファクタリングの利用がバレてしまう恐れがある

- 悪徳な業者が紛れ込んでいる場合がある

- 手数料が高くなる可能性がある

審査の甘いファクタリング業者は、審査が甘くて売掛金の入金もスピーディーにおこなえる反面、デメリットもいくつか存在します。

デメリットとして把握しておくことで、注意点も見えてくるのでここでしっかりと抑えておきましょう。

売掛先にファクタリングの利用がバレてしまう恐れがある

審査の甘いファクタリング業者のデメリットとして、売掛先にファクタリングの利用がバレてしまう可能性がある点です。

ファクタリングの利用方法は2つあります。

| 2社間 ファクタリング | ファクタリング業者と利用者との2社間で取引が行われる |

|---|---|

| 3社間 ファクタリング | ファクタリング業者と利用者、売掛先の3社間で取引が行われる |

このうち、売掛先にファクタリングをしていることがバレる可能性があるのは3社間ファクタリングです。

ファクタリング業者と利用者、売掛先の3社間での取引となるため、売掛先にもファクタリングをすることがバレてしまうのです。

悪徳な業者が紛れ込んでいる場合がある

ファクタリング業者の中には悪徳業者が紛れている可能性があります。

その手口は、悪質な方法で手数料を高くとったり、売掛金を買い取らずに融資を行う行為です。

実際に、ファクタリング業者を装い、高い金利でお金を貸し付けたとして逮捕された事案もあります。

悪徳ファクタリング業者を利用しない為には以下の点を確認しましょう。

- 手数料が相場以上に高くないか

- 契約書を取り交わさない契約ではないか

- 見積もり内容と契約内容に相違がないか

- 入金日になっても入金されないことが起こっていないか

悪徳なファクタリング業者に騙されないためには、事前に手数料の相場がどれくらいなのかを調べておくようにしましょう。

また、契約書を取り交わさない点や見積もりと実際の契約書類の数字に相違がある場合なども悪徳業者の可能性が高くなります。

貸金業に該当しないヤミ金融業者による給与ファクタリングにも気をつけましょう。

ファクタリングで絶対にやってはいけないことは二重譲渡と書類の偽造

ファクタリングには便利な分、絶対に行ってはいけない違法行為が存在します。

- 二重譲渡

- 書類の偽造

これらが発覚すれば犯罪として成立して罪に問われることになるため、ファクタリングの利用どころではなくなります。

気をつけていれば防げる事態ですが、書類の偽造はわざとでなくても起こる可能性はあります。

どのようなものか詳しく説明していきます。

ファクタリングの二重譲渡は詐欺罪が成立する犯罪行為

ファクタリング取引における二重譲渡は、明確に詐欺罪に該当する違法行為であり、刑法の観点から重い処罰を受ける可能性があります。

売掛債権を複数のファクタリング業者に譲渡する行為

具体的には売掛債権が既に他者に譲渡されている事実を隠し、新たな業者に「有効な債権である」と誤解させる行為といえます。

この行為が欺罔行為に該当し、結果として業者が資金を提供することで損害が生じることから詐欺罪が成立します。

| 欺罔行為(ぎもうこうい) | 相手を欺く行為があること |

|---|---|

| 錯誤(さくご) | 相手が誤解して契約や行為を行うこと |

| 財産的損害 | 相手が経済的に損害を被ること |

二重譲渡を防ぐために、債権譲渡登記や債務者通知を行うことで、法的効力を確保する手続きが一般的に求められます。

しかしこれらの手続きを無視して二重譲渡が行われた場合、刑事責任だけでなく民事上の損害賠償請求も受ける可能性があります。

法的責任は重く、刑法第246条にあるように刑事罰として10年以下の懲役が科される可能性もあります。

適切な取引を行うためには、債権の管理を徹底し透明性を確保することが何よりも重要です。

書類の偽造も発覚すれば犯罪として裁かれる

書類の偽造も二重譲渡同様、明確な犯罪行為に該当します。

刑法の範囲で罰せられる可能性が高く、場合によっては重い処罰が科されることになります。

偽造された書類に基づいて債権を譲り受けた業者が、実際には存在しない債権に対して資金を提供した場合、その損失は全額が直接的な損害として発生します。

- 公文書または私文書を対象とした偽造・変造行為があること

- 偽造・変造された文書を真正な文書であると見せかけたこと

- 相手に錯誤を生じさせ、結果として財産的損害が発生したこと

これらの要件が満たされた場合、懲役刑や罰金刑が科される可能性があります。

書類の偽造が発覚した場合、取引当事者間の信頼関係が崩れるだけでなく、法的責任も負うことになります。

このように書類の偽造は単なる不正行為では済まされず、刑事事件として厳正に扱われます。

偽りの情報を記載しないように真実だけを書類には記載しましょう。

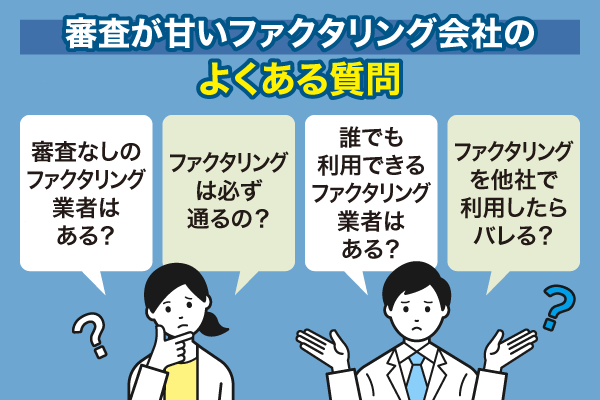

審査が甘いファクタリング業者についてよくある質問

最後に審査が甘いファクタリング業者によくある質問は以下のとおりです。

- 審査なしのファクタリング業者はありますか?

- 誰でも利用できるファクタリング業者はありますか?

- 即日利用できる審査が甘いファクタリング業者はありますか?

- ファクタリングは誰でも通るのですか?

- ファクタリングを他社で利用したらバレますか?

ここではよくある質問について一つずつ回答しています。

審査が甘いファクタリング業者の利用を検討している人はぜひ参考にしてください。

審査なしのファクタリング業者はありますか?

審査なしのファクタリング業者は存在しません。

どこのファクタリング業者でも審査は存在し、審査に通過することで、ファクタリングを利用できます。

仮に審査なしのファクタリング業者があるとすれば、悪徳業者の可能性があります。

ファクタリング業者の中にも悪徳業者は潜んでいます。

審査なしと提示してあるファクタリング業者は、悪徳業者になりますので、騙されないようにしてください。

誰でも利用できるファクタリング業者はありますか?

結論から言いますと、誰でも利用できるファクタリング業者はありません。

ファクタリングには必ず審査があり、審査に通らなければファクタリングを利用することはできません。

その代わり、ファクタリングの審査に通ることができれば、ファクタリングを利用できます。

最近では、ファクタリング業者の中には、個人事業主やフリーランスの方向けのサービスを取り入れている業者も出てきているので、検討してみる価値はあります。

即日利用できる審査が甘いファクタリング業者はありますか?

即日で利用できるファクタリング業者はあります。

早いところで30分程度〜2時間程度で資金調達できるところもあり、即日で入金してくれます。

今回ご紹介した業者は、即日で利用できるファクタリング業者ばかりを集めました。

こちらも含めて参考にしてみてください。

ファクタリングは誰でも通るのですか?

ファクタリングは誰でも必ず通るとは限りません。

理由は、ファクタリングは審査に通らないと利用できないからです。

審査には、買い取ってもらう売掛金の資料や申込者の情報が必要になります。

ファクタリング業者は、買い取る売掛金の資料を元に、売掛先の情報や、申込者自身の情報を審査し、審査に通過すると晴れて契約に進めます。

反対に、審査に落ちてしまうとファクタリングの利用はできません。

申し込む際は、審査資料も含めて慎重に進めていきましょう。

ファクタリングは他社で利用したらバレますか?

ファクタリングは信用情報照会を行わないので、他社でファクタリングをしていてもバレません。

また、他社への乗り換えも可能です。

ただし、二重譲渡には注意しましょう。

二重譲渡は、一つの債権をいくつかのファクタリング業者に売却する行為であり、他社にばれてしまいます。

何より、二重譲渡は犯罪になりますので絶対にやめましょう。

フリーランスでも通る審査の甘いファクタリングはありますか?

フリーランスでも通る「審査が甘い」ファクタリングは存在します。

しかし法人での利用より注意が必要です。

ファクタリング会社によって審査基準は異なりますが、存在が確認できれば、フリーランスであっても利用可能です。

フリーランスや個人事業主の方は売掛先の信用力が重視されるため、取引先が大手企業や安定した企業である場合、審査に通過しやすくなります。

個人事業主・フリーランスでも利用できるファクタリング業者は手数料が高すぎたり、契約内容が不利だったりする場合があります。

利用する際は、1社だけでなく複数の会社を比較し信頼できるファクタリング会社を選ぶことが重要です。

まとめ

審査が甘いファクタリング業者は審査時間も短時間で利用することができます。

そのため、急いで資金を調達したい方や、審査をスムーズにおこないたい方にはおすすめです。

その一方、審査が甘いファクタリング業者を利用する際は、手数料などが高くかかってしまうなどのリスクも伴います。

数多くあるファクタリング業者の中からどれがご自分に合うかを見極めて、申し込みするようにしましょう。

また、審査が甘いファクタリング業者に申し込んんだからと言って必ず審査に通るとは限りません。

ファクタリングの審査に落ちないためにも、注意点や気をつけるポイントを抑えておくことで、審査に通りやすくなります。

本記事がファクタリングの利用を検討している人にとって参考になっていれば幸いです。